10 dấu ấn ngành ngân hàng 2018

Chuyển dịch nhân sự cấp cao tại các ngân hàng BIDV, VietinBank, bắt cựu Chủ tịch BIDV Trần Bắc Hà, HDBank được chấp thuận sáp nhập PGBank... là những dấu ấn ngành ngân hàng năm 2018.

1. Bắt ông Trần Bắc Hà

Cuối tháng 11/2018, ông Trần Bắc Hà đã nhận lệnh khởi tố sau hơn 2 năm rời ghế Chủ tịch HĐQT BIDV. Cùng 3 bị can cấp dưới, cựu Chủ tịch BIDV bị khởi tố với tội danh “Vi phạm quy định về hoạt động ngân hàng, hoạt động khác liên quan đến hoạt động ngân hàng”.

Đến nay, tài sản của ông và các thành viên trong gia đình cùng 3 cổ đông thành lập Công ty CP chăn nuôi Bình Hà đã bị phong tòa để phục vụ công tác điều tra, thậm chí cả khối tài sản đã được chuyển nhượng cách đây một năm.

Lần lượt VietinBank và BIDV đã bầu nhân sự Chủ tịch HĐQT mới trong những tháng cuối năm. VietinBank mất gần 4 tháng còn cổ đông BIDV đã chờ đợi đến hơn 2 năm. Người được chọn vào vị trí này ở 2 ngân hàng đều là các tổng giám đốc đương nhiệm.

Do không được cùng đảm nhiệm 2 chức vụ nên cùng với việc có Chủ tịch mới là ông Phan Đức Tú, BIDV cũng bổ nhiệm Phó Tổng giám đốc Lê Ngọc Lâm được giao phụ trách ban điều hành. Tại VietinBank, sau khi Tổng giám đốc Lê Đức Thọ được giao đảm nhận vị trí Chủ tịch, ông Trần Minh Bình đã được bầu vào vị trí Tổng giám đốc.

Việc kiện toàn nhân sự sẽ giúp hai ngân hàng gốc quốc doanh sẽ tăng trưởng ổn định trong thời gian tới.

>>> Xem thêm: Vay mua xe ôtô tại BIDV 2019 với lãi suất ưu đãi từ 7%/năm

Hủy phương án sáp nhập với VietinBank sau 2 năm đằng đẵng, ĐHĐCĐ PGBank đã quyết định chọn đối tác M&A mới là HDBank. Chỉ chưa đầy 5 tháng sau, hai bên đã nhận được sự chấp thuận của NHNN vào ngày 10/9. HDBank là một trong số ít nhà băng mở rộng quy mô hiệu quả qua các thương vụ M&A từ sáp nhập DaiABank đến mua lại công ty tài chính SGVF (nay là HD SAISON).

Nếu kịp hoàn thành, đây sẽ là thương vụ M&A lớn nhất ngành ngân hàng trong năm nay đồng thời nâng vốn điều lệ của ngân hàng lên 15.345 tỷ đồng.

Các cuộc hợp tan ngành ngân hàng vẫn tiếp tục diễn ra trong năm 2018. Năm trước HSBC đã bán 20% vốn Techcombank, cổ đông BNP Paribas từ Pháp của OCB cũng đã hoàn tất thoái vốn hồi đầu năm 2018. Thương vụ bán vốn cho nhà đầu tư chiến lược của Vietcombank và BIDV dù đến nay vẫn chưa cán đích nhưng đã có thêm một vài bước tiến. BIDV đã chính thức công bố danh tính đối tác chiến lược sẽ nắm giữ 15% nhà băng này là ngân hàng từ Hàn Quốc (Keb Hana Bank).

>>> Xem thêm: Lãi suất vay mua nhà HDBank 2019 hấp dẫn nhất hiện nay

Theo báo cáo của Thống đốc Lê Minh Hưng đầu tháng 11, số cặp các tổ chức tín dụng sở hữu chéo trực tiếp lẫn nhau đã giảm từ 7 cặp vào năm 2012 xuống còn 2 cặp cuối năm ngoái và đến nay giảm còn duy nhất 1 cặp.

Từ việc sở hữu hơn 9% vốn tại Sacombank, Eximbank đã liên tục bán cổ phần và không còn là cổ đông lớn ngân hàng bạn ngay từ đầu năm 2018. Của để dành là số cổ phần STB nắm giữ đã “cứu cánh” lợi nhuận của Eximbank năm 2017 và tiếp tục giúp ngân hàng này báo lãi lớn quý đầu năm.

Không riêng Eximbank, Vietcombank cũng thu lãi lớn từ các khoản đầu tư cổ phiếu ngân hàng. Đến này, VCB đã bán sạch vốn góp tại OCB, Công ty tài chính Xi măng (CFC nay là VietCredit) và không còn là cổ đông lớn của MBBank và Eximbank. Khoản lời thu được từ thoái vốn MBB và EIB ước lên tới cả nghìn tỷ đồng.

Nửa năm sau khi Luật các tổ chức tín dụng sửa đổi có hiệu lực lần đầu đưa phá sản vào một trong các hình thức tái cấu trúc hệ thống, một tổ chức tín dụng là Công ty Cho thuê Tài chính II của Agribank (ALLC II) đã chính thức được tuyên bố phá sản vào 31/7.

Tổng nợ ALCII phải trả cho các chủ nợ và khách hàng là trên 10.160 tỷ đồng và hơn 8,5 triệu USD. Trong khi đó, nợ phải thu của ALCII trên 15.700 tỷ đồng và gần 32.400 USD, số dư tồn quỹ còn lại khoảng 19 tỷ đồng.

Tuy nhiên, tổn thất, kinh doanh thua lỗ tại ALCII dẫn đến phá sản cũng như trách nhiệm của cá nhân sai phạm đã được Tòa án xét xử, tuyên án từ năm 2013.

Chuẩn mực mới theo Hiệp ước vốn Basel II về giám sát ngân hàng đã được luật hóa tại Việt Nam tại Thông tư 41/2017 và Thông tư 13/2018. Thời gian bắt buộc để các ngân hàng thỏa mãn phương pháp tiêu chuẩn của Basel II là ngày 1/1/2020. Tuy nhiên, VIB và Vietcombank là 2 ngân hàng tiên phong thử nghiệm áp dụng Thông tư 41 sớm một năm ngày 28/11.

Không riêng 2 đơn vị trên, một vài ngân hàng cũng đã có đơn đề nghị áp chuẩn Basel II nhưng sẽ cần thời gian để NHNN xem xét. Tranh thủ thời gian này, nhiều nhà băng đã tích cực huy động nguồn vốn dài hạn, đặc biệt là nguồn từ kênh trái phiếu kỳ hạn dài để gia tăng vốn cấp 2.

Tăng năng lực tài chính là nhiệm vụ cấp thiết của các nhà băng khi các tỷ lệ bảo đảm an toàn trong hoạt động của ngân hàng đang dần được nâng lên theo lộ trình. Tỷ lệ vốn ngắn hạn cho vay trung dài hạn đã giảm xuống 45% hồi đầu năm 2018 và tiếp tục về còn 40% nửa tháng tới. Hệ số rủi ro với lĩnh vực bất động sản tiếp tục tăng từ 200% lên 250% năm tới.

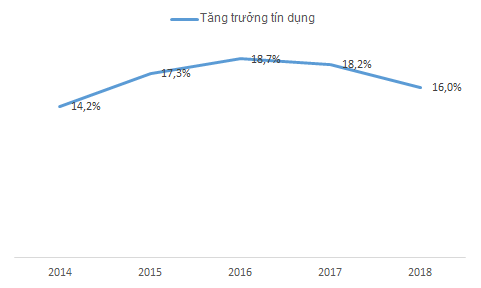

Phát biểu của Thống đốc NHNN mới đây cho biết tăng trưởng tín dụng năm 2018 được kiểm soát chặt chẽ dưới 16%, thấp nhất trong 4 năm trở lại đây. Dự báo của Chứng khoán Bảo Việt (BVSC), tăng trưởng tín dụng trong 3-5 năm tới sẽ duy trì ở mặt bằng khoảng 14%/năm, thấp hơn so với giai đoạn 2015-2017 (trung bình 18,1%) xuất phát từ cả cung và cầu tín dụng.

Tuy nhiên, cũng theo Thống đốc, tín dụng hiện đang được ưu tiên tập trung vào các ngành sản xuất, chế biến chế tạo. Tăng trưởng tín dụng vào chứng khoán, bất động sản đều chậm lại, với mức tăng lần lượt là 5,2% và 1,7% theo số liệu cuối tháng 8. Ngoài ra, nhiều ngân hàng hiện nay cũng tập trung vào mảng ngân hàng bán lẻ giúp cải thiện biên lãi thuần (NIM), hiệu quả hoạt động tín dụng.

Sau Vietcombank, Techcombank và MBBank tất toán trước hạn toàn bộ trái phiếu VAMC, ACB và VIB cũng lần lượt công bố đã hoàn tất đưa nợ xấu ngân hàng về một sổ. Lợi nhuận dồi dào là nguồn lực giúp các ngân hàng trích lập dự phòng không riêng nợ đã bán cho VAMC mà còn cà các khoản nợ xấu nội bảng.

Sau khi Nghị quyết 42 có hiệu lực từ tháng 8/2017, hệ thống TCTD đã xử lý được 138.290 tỷ đồng nợ xấu xác định theo Nghị quyết này. Tỷ lệ nợ xấu giảm từ 2,46% (cuối năm 2016) xuống 2,09% vào 30/6 nhưng đã tăng trở lại lên 2,16% theo số liệu Thống đốc công bố hồi trung tuần tháng 12.

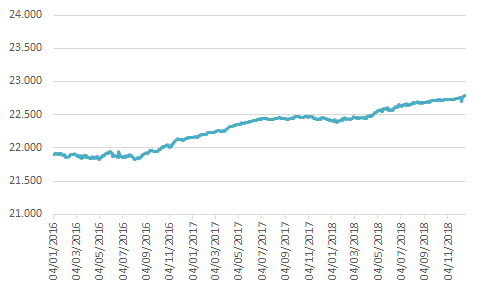

Nếu như năm 2017 là một năm “yên ả” với tỷ giá VND/USD thì “sóng gió” lại đến với cặp đồng tiền này trong năm nay. Thời điểm đỉnh cao, tỷ giá USD tại các ngân hàng có nơi lên 23.400 đồng/USD, tăng 2,97%. Đến 19/12, tỷ giá USD chỉ còn tăng 2,79%.

Diễn biến tỷ giá trung tâm từ khi áp dụng cơ chế mới

Dù vậy, nếu nhìn sang các quốc gia khác, tiền đồng vẫn giữ giá khá tốt. Dự trữ ngoại hối lên cao kỷ lục 63,5 tỷ USD hồi tháng 6 nhờ nguồn cung USD dồi dào sau các thương vụ bán vốn Nhà nước và một năm xuất siêu kỷ lục.

Cơ chế tỷ giá trung tâm linh hoạt sau 3 năm chính thức áp dụng cũng cho thấy hiệu quả điều hành. Năm 2018 cũng ghi nhận mức tăng kỷ lục của tỷ giá trung tâm, lên tới 360 đồng tính đến 19/12. Trong khi hai năm trước, tỷ giá trung tâm chỉ tăng 268 đồng (năm 2016) và 267 đồng (năm 2017).

Hạn chế mua bán ngoại tệ là một phần trong chính sách chống đôla hóa của Việt Nam. Hiện mức lãi suất tiền gửi đối với đồng USD vẫn đang được giữ ở mức 0%.

Quy định hiện tại chỉ cho phép người dân mua ngoại tệ tiền mặt tại ngân hàng phục vụ nhu cầu nhất định và được bán tại TCTD được phép và Đại lý đổi ngoại tệ của TCTD. Hồi tháng 10, vi phạm của một cá nhân ở Cần Thơ khi bán 100 USD tại cửa hàng vàng bị phát hiện khiến khách hàng này chịu mức phạt hành chính 90 triệu đồng.

Cuối tháng 11 vừa qua, NHNN cũng đã công bố dự thảo sửa đổi Thông tư 24/2015 tiếp tục khắc phục tình trạng đôla hóa nền kinh tế. Cụ thể, dự thảo mới được xây dựng theo hướng thu hẹp dần các nhu cầu vay vốn ngoại tệ và từng bước thực hiện lộ trình chuyển dần từ quan hệ huy động – cho vay sang quan hệ mua – bán ngoại tệ.

>>> Xem thêm: Lãi suất tiết kiệm tháng 12/2018 - Lãi suất tiền gửi tiếp tục tăng

Tư vấn khoản vay

-

Bạn đang có nhu cầu vay mua nhà/xe/ vay tín chấp trả góp? Vui lòng điền các thông tin bên dưới để Topbank.vn liên hệ tư vấn cho bạn những vay ưu đãi với thời gian sớm nhất!

-

Hà Nội

-