Áp lực tăng lãi suất năm 2017

Nhìn lại tỷ giá trung tâm trong năm 2016, Viện Nghiên cứu kinh tế và chính sách (VEPR) cho rằng cơ chế mới đã giúp tỷ giá có một năm tương đối ổn định, hạn chế ảnh hưởng của các cú sốc lớn bên ngoài.

Báo cáo kinh tế vĩ mô quý 4 năm 2016 của VEPR điểm lại kể từ ngày 1/1/2016, NHNN chính thức áp dụng cơ chế tỷ giá trung tâm linh hoạt, xác định dựa trên cung, cầu ngoại tệ trên thị trường và giá trị của đồng nội tệ so với 8 đồng tiền tham chiếu. Cơ chế mới đã giúp tỷ giá có một năm tương đối ổn định, hạn chế ảnh hưởng của các cú sốc lớn bên ngoài. Theo đó, tỷ giá tham chiếu cuối năm chỉ tăng 1,18% so với đầu năm 2016, ở ngưỡng 22.154 VND/USD.

Theo phân tích của VEPR biến động tỷ giá chủ yếu diễn ra trong quý 4, sau hai sự kiện lớn tại Mỹ. Diễn biến của cuộc bầu cử tổng thống tại Mỹ cùng với quyết định tăng lãi suất của FED đã khiến đồng USD mạnh lên so với hầu hết các đồng tiền lớn khác, dẫn tới xáo động trên thị trường tỷ giá của Việt Nam.

Nhận định tình hình, Tiến sỹ Nguyễn Đức Thành, Viện trưởng VEPR cho rằng yếu tố tâm lý của người dân cũng góp phần làm tỷ giá tăng. Ngoài ra, tin đồn thiếu cơ sở nhưng lại dễ lan tỏa về khả năng đổi tiền (dựa trên thực tiễn của Ấn Độ gần đây trong việc thu hồi đồng 1000 Rupee) đã làm cho người dân lo ngại, và có khuynh hướng mua tích trữ USD và vàng, khiến thị trường phi chính thức có những xáo động bất lợi.

Riêng trong quý 4, tỷ giá tham chiếu và tỷ giá bán ra tại Vietcombank đã tăng lần lượt 0,98% và 2,10% so với cuối Quý 3. Tuy nhiên, nếu theo dõi thị trường liên ngân hàng thì có thể thấy cung cầu ngoại tệ tương đối ổn định. Có thể lý giải điều này là do tỷ giá bên ngoài có tăng, nhưng lượng giao dịch không thực sự lớn để có thể gây ảnh hưởng đến thị trường trong hệ thống ngân hàng.

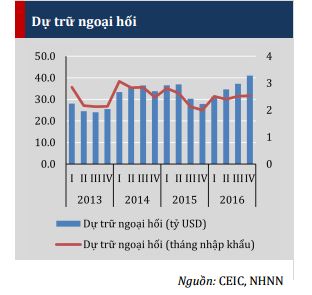

Hơn nữa, khả năng NHNN can thiệp là hoàn toàn có thể, do lượng dự trữ tương đối dồi dào, giúp tạo ổn định thị trường.

"Có thể nói trong giai đoạn cuối năm 2016 cho đến Tết Nguyên đán và đầu năm 2017, NHNN có thể ổn định được thị trường về mặt kỹ thuật. Đồng thời, Chính phủ cần phối hợp chặt chẽ trên khía cạnh tuyên truyền, nhằm giúp dư luận hiểu rõ thực chất tình hình và không gây ra những xáo trộn tâm lý trên diện rộng", Tiến sỹ Thành nhìn nhận.

Nhóm nghiên cứu của VEPR cũng chỉ ra dự trữ ngoại hối tiếp tục được bổ sung trong quý 4, nâng tổng mức dự trữ ước tính lên tới 41 tỷ USD. Đồng thời, duy trì mức dự trữ đạt trên 2,5 tháng nhập khẩu.

"Theo nhận định của chúng tôi, quá trình trung hòa lượng tiền Việt đẩy ra thị trường để mua USD đã được thực hiện uyển chuyển, làm chặt chẽ để không gây dư tiền mặt trong nền kinh tế dẫn tới lạm phát, nhưng cũng không quá chặt để không gây căng thẳng trên thị trường liên ngân hàng, từ đó góp phần hạ hoặc ít nhất kìm giữ không tăng lãi suất để giúp thúc đẩy tăng trưởng kinh tế ", Tiến sỹ Thành cho hay.

Chính sách tiền tệ linh hoạt

Đánh giá chính sách tiền tệ trong năm 2016, VEPR cho rằng về cơ bản, chúng tôi cho rằng điều hành tiền tệ trong năm 2016 là linh hoạt và chặt chẽ. NHNN vẫn theo sát mục tiêu ổn định lạm phát và thận trọng với mục tiêu này. Tuy nhiên, càng về cuối năm các nhân tố làm tăng lạm phát xuất hiện càng nhiều hơn, bao gồm sự phục hồi trong giá năng lượng và điều chỉnh giá dịch vụ công.

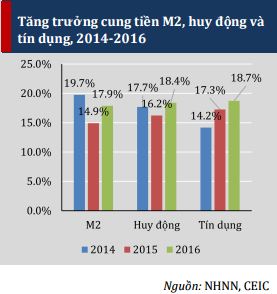

Theo báo cáo của NHNN, tổng phương tiện thanh toán tăng 17,9% so với năm 2015, cao hơn nhiều so với mức 14,9% năm 2015. Tuy nhiên, như đã phân tích, lãi suất cơ bản duy trì ổn định cho thấy sự gia tăng này chưa tạo sức ép lớn lên lạm phát trong nước. Trong khi đó, cả huy động vốn và tín dụng đều tăng trưởng cao trong những tháng cuối năm.

Tính tới 29/12/2016, huy động tín dụng tăng 18,4% so với cuối năm 2015, trong khi tăng trưởng tín dụng đạt 18,7%, theo đúng định hướng của NHNN đặt ra hồi đầu năm. Chênh lệch khoảng cách giữa tăng trưởng và tín dụng không còn giúp thị trường hoạt động ổn định, lãi suất liên ngân hàng duy trì ở mức thấp trong nửa cuối năm, ngoại trừ những ngày cuối năm sau sự kiện Fed tăng lãi suất.

NHNN đã có lưu ý về nguy cơ lạm phát quay trở lại trong năm 2017, đồng thời, đã có những cân nhắc điều chỉnh chỉ tiêu tăng trưởng tín dụng trong thời gian tới. Cùng với đó, NHNN đã chı̉ đạo các tổ chức tín dụng thực hiện các biện pháp cân đối vốn, duy trı̀ ổn định lãi suất huy động, tiết giảm chi phı́, nâng cao hiệu quả kinh doanh đê ̉có điều kiện giảm lãi suất cho vay, điều chỉnh tỷ lệ nguồn vốn ngắn hạn để cho vay trung, dài hạn giảm dần theo lộ trình góp phần giảm áp lực lãi suất cho các tổ chức tín dụng.

Theo đó, một số tổ chức tín dụng đã chủ động cắt giảm khoảng 0,3- 0,5 điểm phần trăm đối với lãi suất huy động và 0,5-1 điểm phần trăm đối với lãi suất cho vay trong Quý 4.

Tuy nhiên “nợ xấu lớn làm không gian chính sách hẹp lại, lạm phát 2017 cao hơn 2016 sẽ khiến cho lãi suất tăng lên và sức ép hạ giá VND lớn tác động lên tỷ giá và lãi suất và chi phí vốn của DN”, ông Trương Đình Tuyển lưu ý. Theo ông, những tổ chức tài chính sừng sỏ như WB, IMF luôn hạ dự báo tăng trưởng kinh tế thế giới... đó là điểm đáng lưu ý.

Tư vấn khoản vay

-

Bạn đang có nhu cầu vay mua nhà/xe/ vay tín chấp trả góp? Vui lòng điền các thông tin bên dưới để Topbank.vn liên hệ tư vấn cho bạn những vay ưu đãi với thời gian sớm nhất!

-

Hà Nội

-

Bài viết liên quan

-

Khám phá thông tin mua xe Toyota Vios trả góp dễ dàng

18/09/2020

-

Mazda 3 và MX-5 phiên bản kỷ niệm 100 năm thành lập ra mắt tại Philippines

15/09/2020

-

Toyota Philippines cung cấp trải nghiệm showroom thực tế ảo 3D mùa Covid

11/09/2020

-

MG Philippines cung cấp dịch vụ kiểm tra ô tô online trong mùa Covid

09/09/2020